石油作为世界第一大能源,除了用于生产更加清洁的汽油、柴油、航空煤油外,还用于生产烯烃、芳烃等基础有机化工原料,并逐渐与新材料、新能源实现深度融合,进一步拓展炼化行业发展空间。

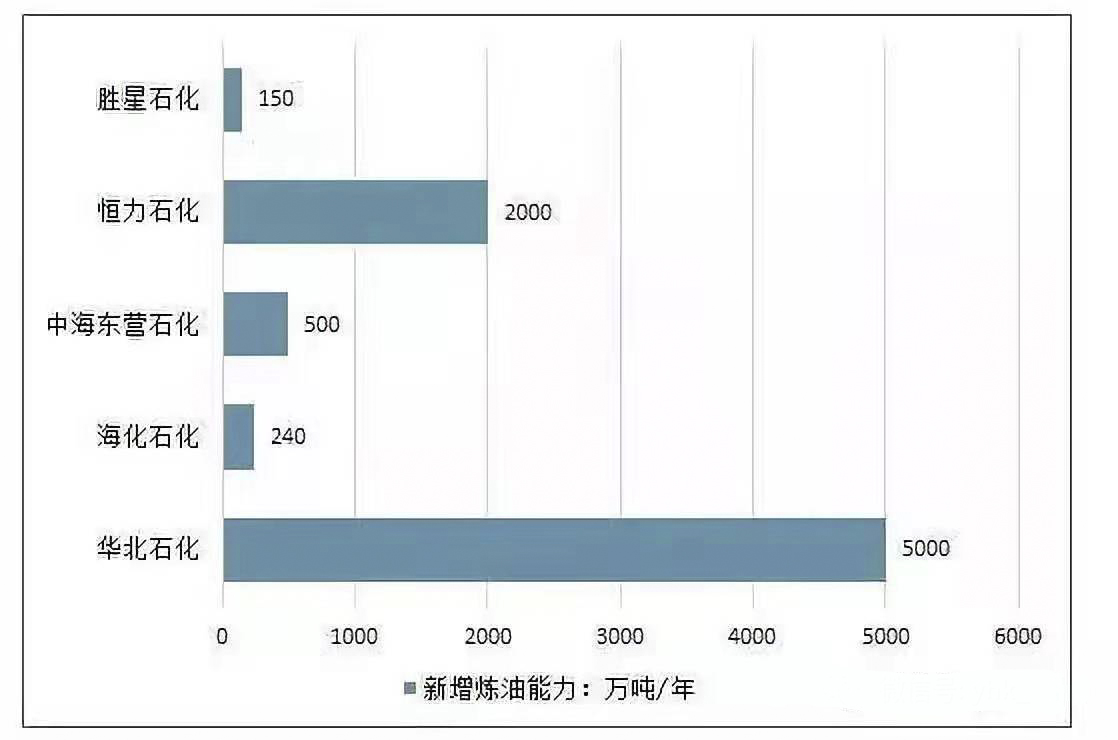

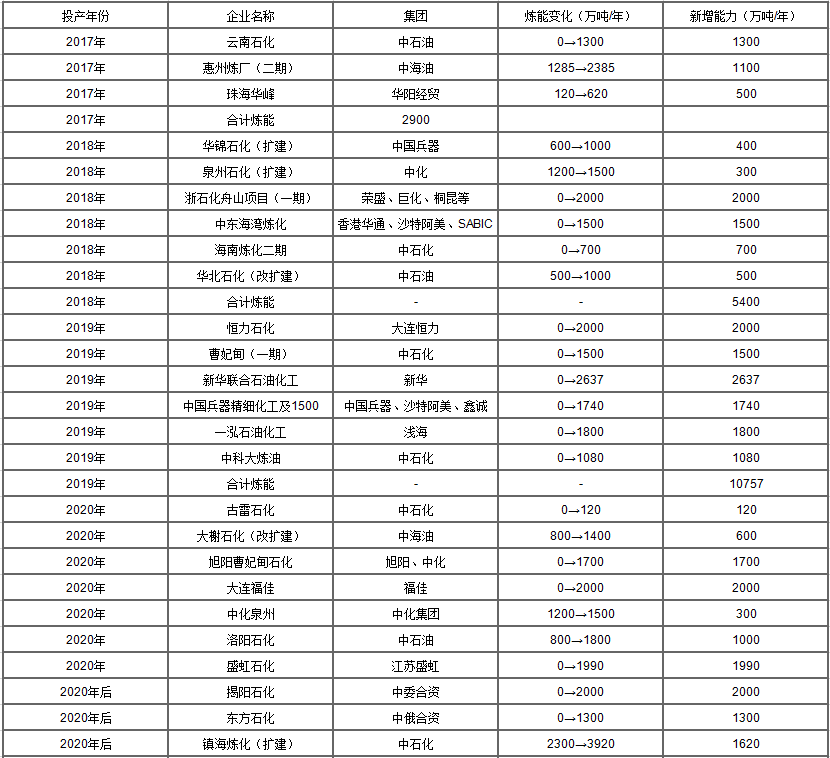

伴随着我国石油消费的增长,近年来我国炼油产能迅速扩张。2018年,我国总炼能达8.31亿吨/年,全年新增产能3390万吨/年,其中国内三大石油公司新增能力1240万吨/年,余下新增产能均来自于民营企业和地方炼厂,民营炼化巨头恒力石化新增2000万吨/年。

数据来源:公开资料整理

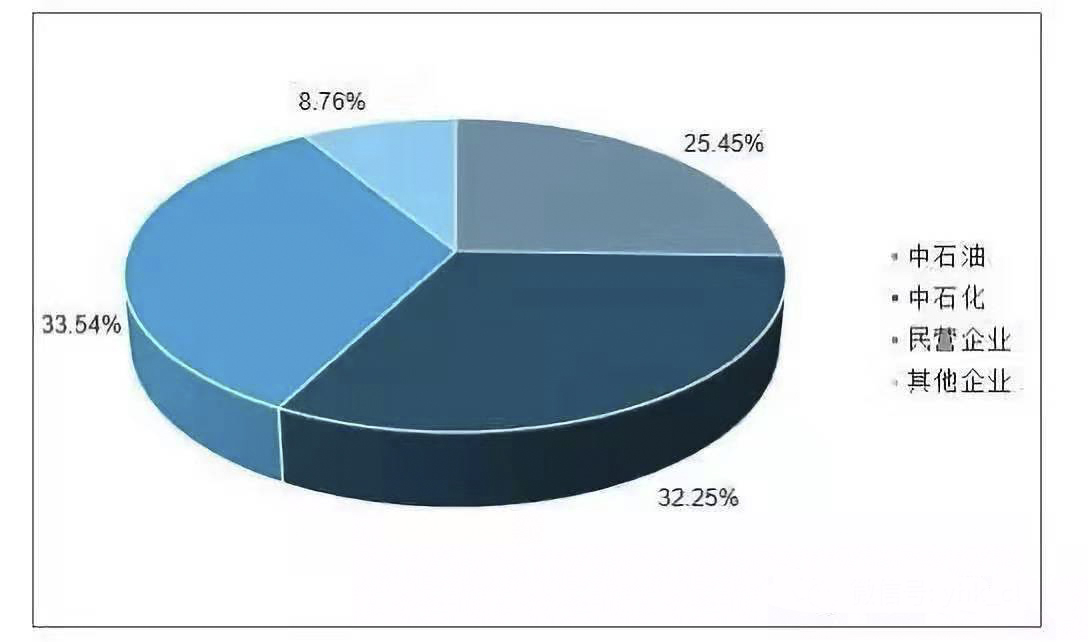

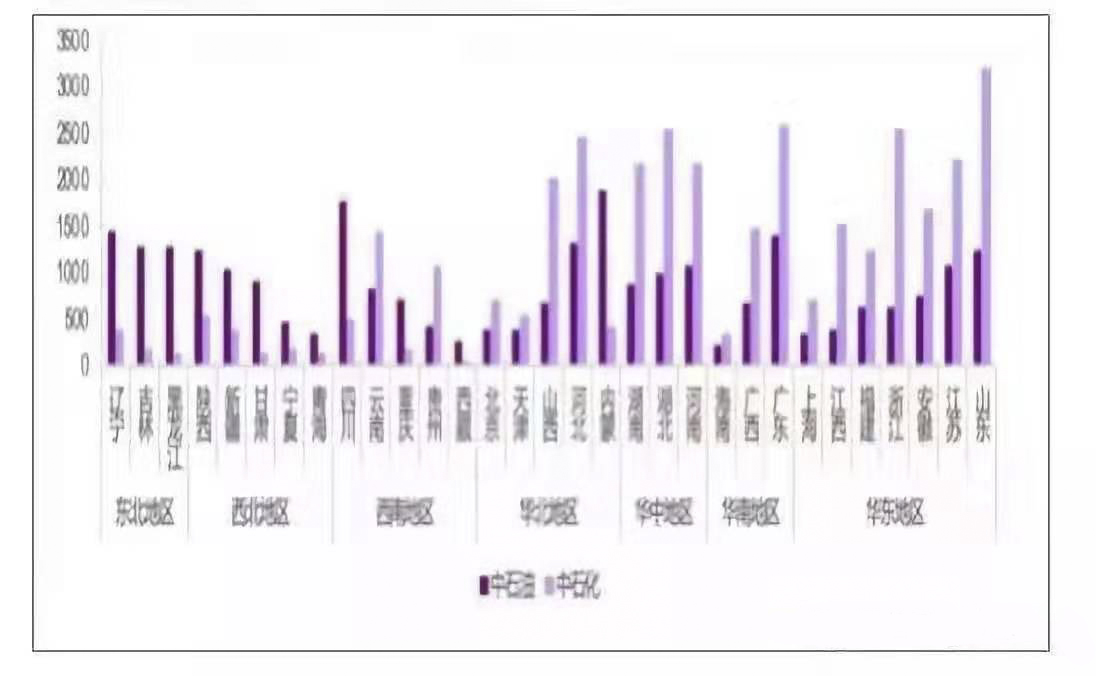

由于恒力石化在大连长兴岛建成我国首家2000万吨级别炼油企业,打破了我国之前国企主导、民营紧跟的炼油格局。2018年,中石油、中石化分别占25.45%、32.25%,民营企业占比则达33.54%,高于中石油、中石化。

虽然我国炼油能力持续上升,炼能不断提高,但整体上我国当前的炼油产能是属于过剩,主要表现在结构性产能的过剩,即一次加工能力过剩、炼能区域分布不均、炼厂平均规模较小等特点。

具体来看,2018年,我国原油一次加工能力达8.3亿吨,但全年原油加工量仅6亿吨,产能过剩现象较为严重。

二、一体化成必然趋势,炼销一体化优势明显

面对炼油产能过剩、化工产能不足的结构性矛盾,我国炼化结构转型升级的首要方向是从燃料型炼油向燃料/化工型炼油转变,通过提升产品附加值来拓展燃料型炼厂的发展空间,以此推动产业转型升级。

燃料型炼厂转型可通过新建乙烯裂解装置、芳烃联合装置等,多生产三烯、三苯等基础有机化工原料;也可对现有炼油装置挖潜增效,多产化工原料,例如利用催化裂化多产丙烯,催化重整多产芳烃,以及加氢裂化向化工型转变,多产裂解原料和重整原料或者多产航煤等。

其次,炼化生产向安全清洁绿色高效生产转型,是企业实现可持续发展的需要。我国密集出台了一系列安全环保法规,监管日趋严格,行业发展约束增大,我国炼化行业必须积极应对,合法合规经营,同时要继续加大安全环保、节能降耗等方面的资金投入,例如应用更先进的环保技术,提高企业环保指标等。

最后,一体化是炼化行业发展的必然趋势。炼化一体化,就是集上游炼化到下游产品生产、销售于一体,其核心是实现工厂流程和总体布局的整体化与最优化,其最大的优势就是能有效整合资源,提升企业的整体效益水平。在国内炼油产能过剩、竞争加剧的大格局下,未来我国炼化领域将朝着一体化、规模化、集群化的方向发展,而我国一体化程度低、受原料及成品油价格波动影响较大的小型燃料型炼厂将逐步被淘汰,行业整体集中度和竞争力将大幅提高。

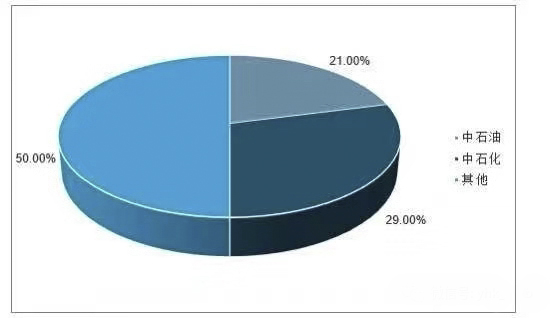

石油石化占据国内七成以上的零售市场份额作为国内最大的两家成品油生产和销售企业,中国石化和中国石油在成品油的销量上占据绝对优势,特别是在零售市场上,中国石化和中国石油分别占据了47%和29%的市场份额,两者加起来超过国内总销量的75%。

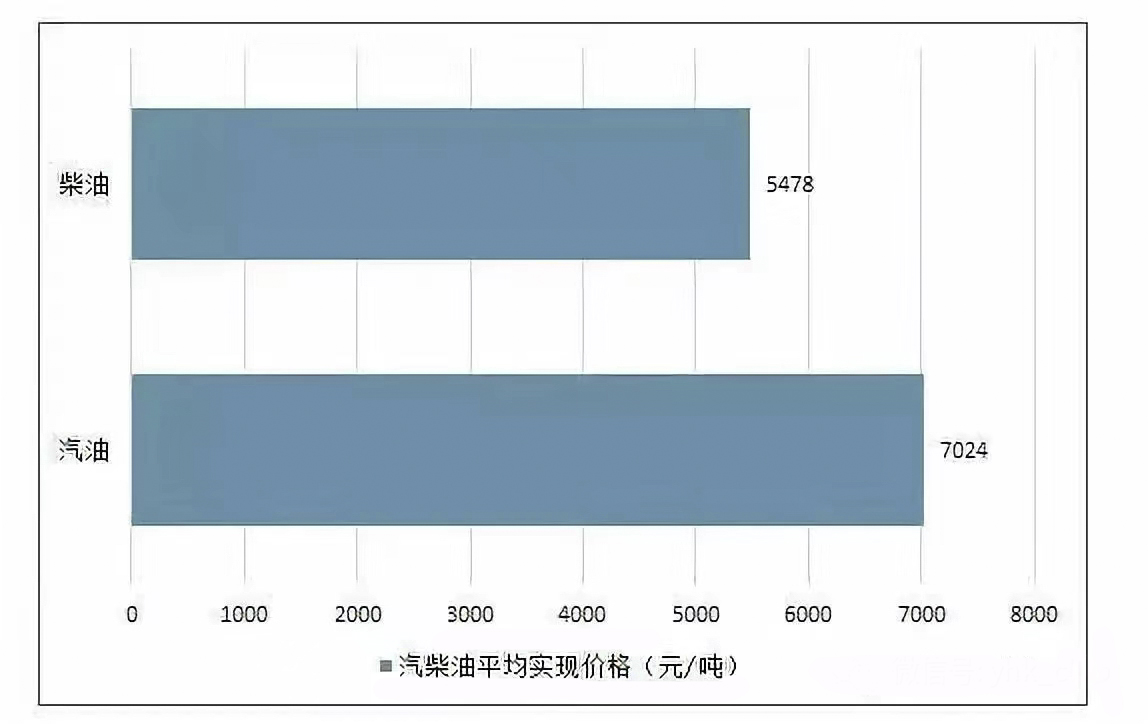

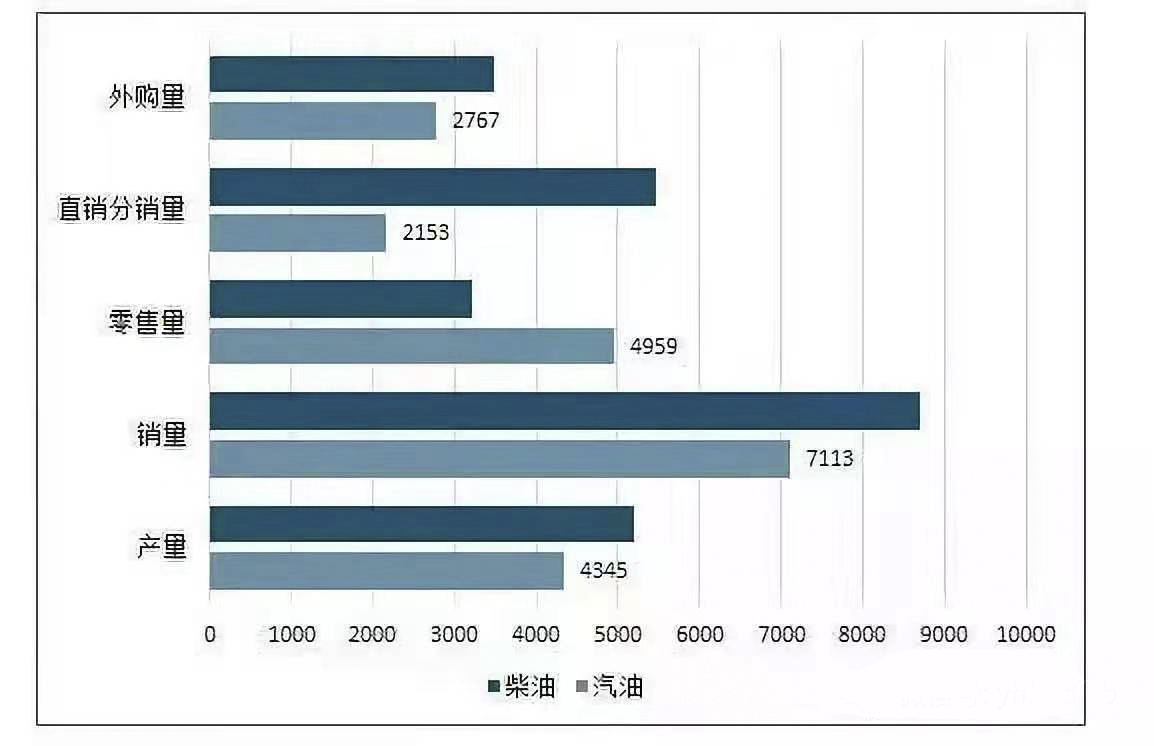

2018年底,中国石油分别拥有国内汽、柴油39%和21%的零售市场份额,且整体平均实现价格较之于地方炼厂优势明显。而且,由于中国石油拥有更多的成品油外采量,尤其是在柴油方面,2018年外采3488万吨,能够利用其渠道优势争取到更大的利润空间。

从成品油销售模式上来看,虽然中石油的成品油多以零售为主,但公司依然掌控着大量的批发资源。2018年,中石油汽油、柴油批发、直销分销量分别为2153和5476万吨。

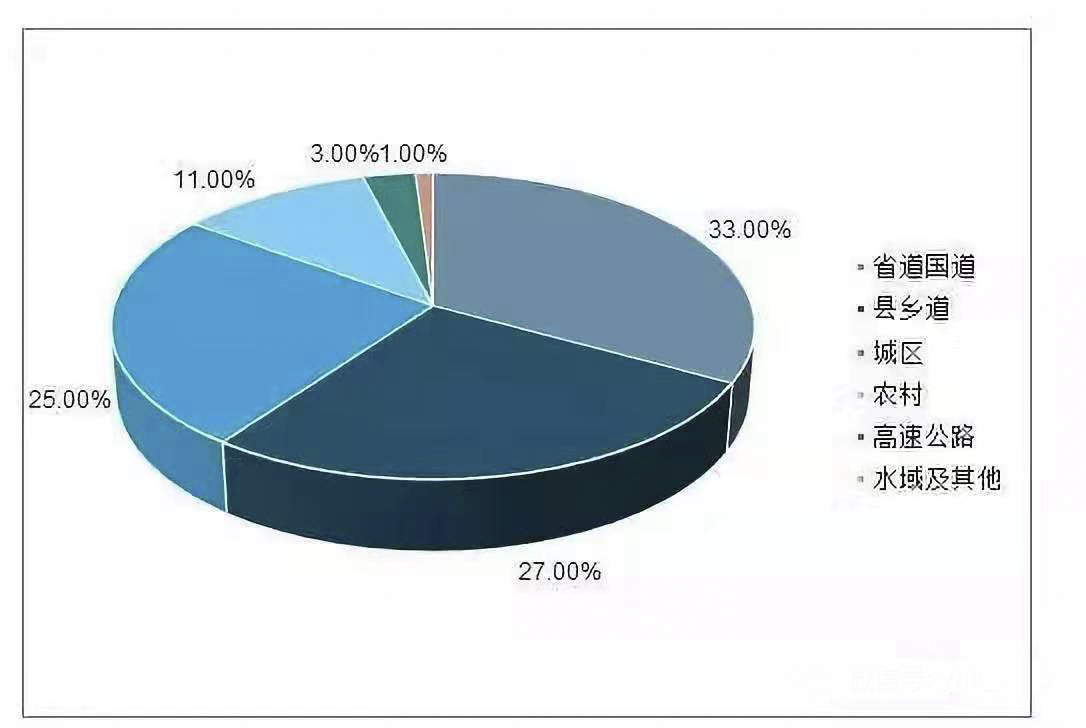

双寡头垄断国内加油站2018年中国的加油站总数超过12万座,具有高车流量的国道省道、高速公路、城区最具吸引力,这些地区的加油站数量在整体加油站市场中占比约60%。中国石油中国石化双寡头占据国内加油站一半数量,且多位于经济发达的东部和南部地区,其中80%的加油站又分布于国道省道、高速公路、城区等高车流量路线,两者市场区位优势得天独厚。

三、石油炼化产能预测

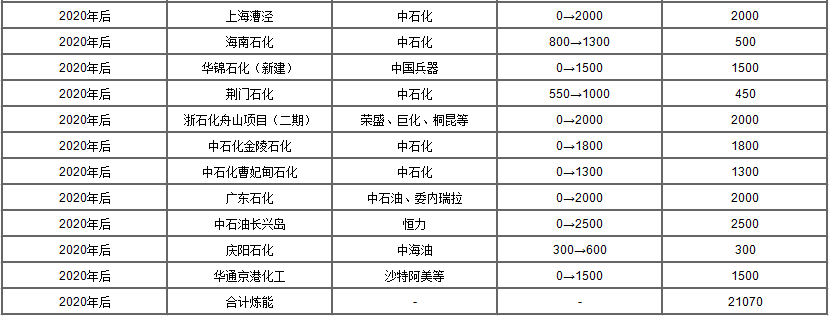

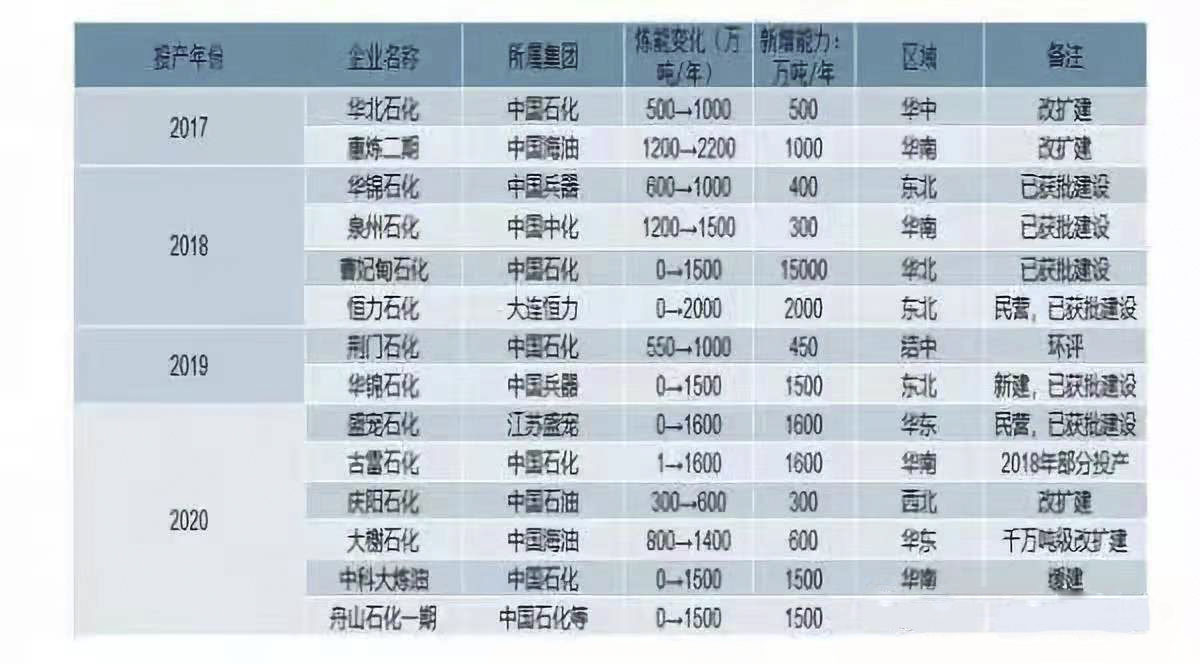

炼油能力重回增长,布局有所调整,过剩继续加剧。2018-2020年我国新增炼化产能为2.39亿吨,其中2019年是高点;2020年以后新增产能为2.11亿吨

2017-2020年我国石油炼化新增产能详情

四、石油炼化产业发展趋势数据来源:公开资料整理

截至2016年底,我国炼油能力为7.5亿吨/年,加工量为5.4亿吨/年,炼油产量位居世界第二。而2016年我国成品油供过于求约3000万吨,预计2020年这一数字将升高至8300万吨,预示着我国炼化产业发展面临严峻挑战。

行业发展趋势:

1、2018年炼油能力增长进一步加快,首次突破8亿吨/年大关。中国炼能在上新台阶,能力增长再次以民营为主。原油加工量稳步增长,开工率略有上升。

2、地炼继续加快发展,对国内炼油业影响进一步加大。地炼原油配额大幅增长,地炼炼油能力继续增长,市场格局将改变。

3、炼厂继续转型升级,由大走强。一是炼油行业将继续推进装置大型化、炼化一体化、产业集体群化、园区化基地化建设。二是加快油品质量升级。